Gonzalo Gortázar: "Hem d'ajudar a les empreses a passar aquest mal moment"

En la roda de premsa presentació de resultats Gortázar, conseller delegat de Caixabank ha insistit en la necessitat de prologar els crèdits ICO a les empreses per "sostenir a les empreses en un moment molt difícil".

En la roda de premsa presentació de resultats Gonzalo Gortázar, conseller delegat de Caixabank ha insistit en la necessitat de prologar els crèdits ICO a les empreses per "sostenir a les empreses en un moment molt difícil". Gortázar ha demanat mantenir les polítiques expansives i avançar en l'extensió dels terminis de carència i venciment dels préstecs avalats per l'ICO, amb matisos per dedicar tots els esforços a les empreses que ara passen per problemes però que seran capaços de sobreviure amb aquests ajuts.

Gonzalo Gortázar. CONSEJOR Delegat de CaixaBank.

"El sector empresarial", en paraules de Gortázar, "no només necessita liquiditat, sinó un altre tipus d'ajuda. A vegades poden ser ajudes en forma de capital o un altre tipus d'instruments que no generin palanquejament, combinat amb ajudes directes per als sectors afectats que pensem que van a sobreviure. Perquè hi ha salvar el major nombre d'empreses possible d'aquesta crisi derivada de la pandèmia ", ha afegit.

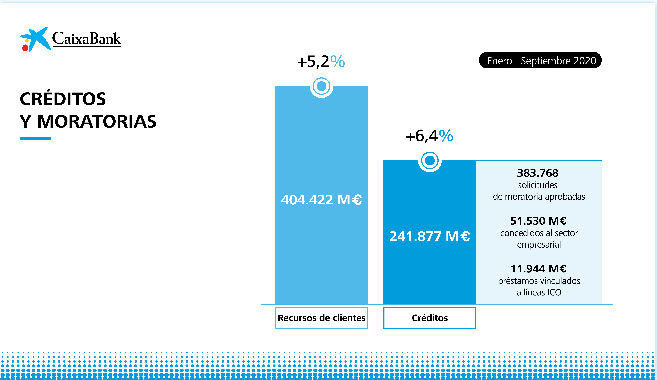

Amb l'objectiu de donar suport a les necessitats de finançament de el teixit empresarial i compromís amb la societat. Fins al 30 de setembre, l'entitat ha aprovat un total de 383.768 sol·licituds de moratòria dels seus clients a Espanya, que afecten una cartera de 11.000 milions. A més, des de l'inici de l'estat d'alarma, CaixaBank ha concedit 51.530 milions d'euros a el sector empresarial, a l'marge de les línies ICO, i ha gestionat préstecs vinculats a les línies ICO COVID-19 per un import total de 15.071.000 d'euros.

Amb tot aquest escenari sobre CaixaBank ha arrogat després de nou mesos d'activitat d'un difícil 2020 uns beneficis de 726 milions d'euros rebaixant encara més la ràtio de morositat. L'entitat busca anticipar-se en el sector als impactes futurs de la Covid-19 i per això va prendre la decisió en aquest 2020 d'aprovisionar 1.161 milions d'euros a l'veure reduït el seu resultat en un 42,6%.

LES EMPRESES QUE REPARTEIXEN DIVIDENDS ESTAN més ben posicionades per captar CAPITAL

Preguntat sobre el repartiment de dividends en paraules del seu conseller delegat Gortázar és "necessari repartir dividends. CaixaBank ha demanat també, en aquest cas a el BCE, un aixecament de la restricció a la retribució a l'accionista. Un pagament de dividend menor però zero. El sector bancari necessita tenir accés a l'capital per si fos necessari fer ampliacions de capital i els inversors tenen en el seu punt de mira en tot el món a les empreses rendibles. Per aquest motiu el legislador ha de donar la possibilitat a el sector bancari de repartir dividends prudents, però beneficis per als nostres accionistes ".

El conseller delegat de CaixaBank ha explicat que treballaran per aprovar una política de dividend que s'ajusti a la realitat actual, seguint les recomanacions de prudència marcades pels reguladors. Per a aquest 2020, l'entitat s'ha marcat un dividend que no superi el 30% de l' 'pay out' (percentatge de benefici que es destina a l'dividend).

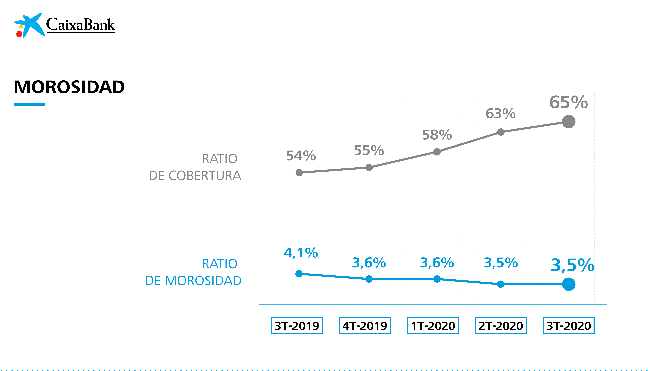

LA MOROSITAT SERÀ MAJOR EN 2021

El conseller delegat de CaixaBank, Gonzalo Gortázar, ha deixat clar "que la morositat fins ara ha baixat, però que vénen temps durs". És a dir el control dels impagaments que en el tercer trimestre han afavorit mesures com les moratòries, "no es podrà mantenir en 2021, a causa de l'impacte econòmic de la pandèmia a factors com, per exemple, els nivells de desocupació".

L'entitat tancarà aquest 2020 amb una mora per sota de el 4%, "però 2021 seguirem veient increments més rellevants, no catastròfics, però importants".

Segons dades de l'entitat, el 93% de les moratòries aprovades estan qualificades en l'entitat com 'a l'corrent de pagament' i només un 3% registren retards. Però el directiu creu que aquestes ajudes no impediran una pujada de la morositat per al 2021.

Gortázar ha explicat que el repunt de l'activitat bancària en el període es veurà truncat per una pitjor evolució en el quart trimestre, que estarà més afectat per les noves restriccions enfront de la Covid-19.

Segons la seva opinió, el risc de la pandèmia s'està gestionant "raonablement bé" però el sector s'enfronta a un altre tipus de reptes com els tipus negatius i que el mercat espera que es prolonguin durant molt de temps i ens genera una inquietud més gran ", indica Gortázar.

CAIXABANK GAUDEIX DE BONA SALUT ECONÒMICA

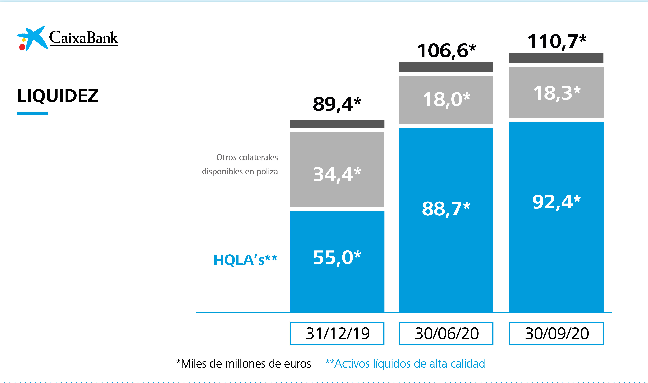

La liquiditat de CaixaBank a arribat als 110.729.000 d'euros, amb un creixement de 21.302.000 d'euros a l'haver realitzat aportacions col·laterals a la pòlissa de el Banc Central Europeu. previsions de la casa per a final d'any són una mica millor del que es preveia fa uns mesos.

I malgrat que el servei d'estudis de CaixaBank anticipava una caiguda de l'PIB de l'12,5% per a aquest 2020, està xifra ha quedat rebaixada fins al 10,6%. "És una millora, però simplement són matemàtiques, perquè el quart trimestre es presenta una mica més feble en termes d'evolució sanitària", ha matisat el directiu.

La ràtio Common Equity Tier 1 (CET1) ha pujat fins al 12,7% proforma considerant la venda parcial de Comercia, formalitzada a inicis de el quart trimestre d'aquest 2020. La ràtio Tier 1 arriba al 14,7% proforma per Comercia i la emissió de 750 milions d'AT1, subscrita a principis d'octubre. En relació amb el requeriment de MREL (22,7% dels APR el 31 desembre de 2020), el 30 de setembre proforma, CaixaBank compta amb una ràtio sobre APR d'el 24,4%.

Durant aquest període Caixabank ha tingut un creixement destacat dels recursos de clients (+ 5,2%) i de l'crèdit (+ 6,4%). En recursos de clients, s'assoleixen els 404.422.000 (+ 5,2% l'any), impulsats pel fort creixement dels dipòsits a la vista. El crèdit a la clientela brut arriba als 241.877.000 d'euros amb un creixement del + 6,4% l'any com a conseqüència, essencialment, de l'augment de l'crèdit a empreses (+ 17,6%).

La ràtio de morositat se situa en el 3,5% (-10 punts bàsics en l'any), i la ràtio de cobertura s'incrementa fins al 65% (+ 10 punts percentuals en l'any) després del reforç de provisions. Però Gortázar coincideix amb el Banc d'Espanya a cridar a la "prudència" en el sector, sobre les provisions que hauran de ser revisades a finals d'any segons evolucioni el deteriorament macroeconòmic.

CaixaBank ha reduït les despeses d'administració i amortització recurrents (-3,1%) després de la materialització d'estalvis associats a l'acord laboral de 2019 i la gestió de la base de costos, amb un descens superior a la disminució dels ingressos core.

Els ingressos derivats de l'activitat d'assegurances de vida risc se situen en 441 milions d'euros, amb un sòlid creixement del +8,5% respecte a el mateix període del 2019 i de l'+ 6% en relació amb el trimestre anterior (+4, 7% respecte a el mateix trimestre del l'exercici anterior).

Pel que fa als ingressos de la cartera de participades, els ingressos per dividends inclouen, en el segon trimestre, el dividend de Telefónica i el de BFA, per 50 i 40 milions d'euros, respectivament (104 milions i 46 milions el 2019). Els resultats d'entitats participades disminueixen un -36,4% pel registre de menors resultats atribuïts en el marc de l'actual entorn econòmic.

El volum de negoci (crèdits + recursos) dels primers nou mesos de l'any ascendeix als 646.299.000 d'euros, la xifra més alta des de la creació de CaixaBank. El crèdit a la clientela brut arriba als 241.877.000 d'euros amb un creixement de l'+ 6,4% en l'any, com a conseqüència essencialment de l'augment de l'crèdit a empreses (+ 17,6%).

Els recursos de clients ascendeixen a 404.422.000 d'euros el 30 de setembre de al 2020 (+ 5,2% en l'any i + 0,9% en el trimestre), impulsats pel fort creixement dels dipòsits a la vista (+12 , 6% i + 2,0% en l'any i en el trimestre, respectivament), en un context en què les famílies i les empreses han gestionat les seves necessitats de liquiditat.

Els actius sota gestió, que arriben als 100.828.000 d'euros, es redueixen en l'any, essencialment, per l'evolució negativa dels mercats en el primer trimestre amb recuperació parcial en els mesos posteriors. El creixement trimestral del + 2,3% és resultat de l'comportament positiu de l'mercat així com de les subscripcions netes positives en l'any així com en el trimestre.

El patrimoni gestionat en fons d'inversió, carteres i sicavs se situa en 67.166.000 d'euros (-2,1% l'any i + 2,4% en el trimestre) i els plans de pensions arriben als 33.662.000 d'euros (- 0,2% en l'any i + 2,1% en el trimestre).

MÉS DE 7 MILIONS DE CLIENTS DE TOTS ELS CANALS

CaixaBank ha registrat a tancament de setembre 7.070.000 de clients digitals, la dada més alta de la història de l'entitat i la major base de clients digitals d'un banc a Espanya. La xifra suposa un creixement del 8,6% respecte a el mateix mes de l'any anterior. Amb les dades de setembre, el 66,1% de clients de l'entitat, d'entre 20 i 74 anys, utilitzen les seves aplicacions mòbils.

El creixement de clients digitals està impulsat pel fort augment de l'canal mòbil, que va tancar setembre amb 6,28 milions d'usuaris de les "apps" de CaixaBank, un 13,7% per sobre de la dada de setembre de 2019.

FORT COMPROMÍS AMB ELS CLIENTS

Des de mitjans de març, CaixaBank ha estat operatiu en tot moment com a proveïdor de serveis essencials, actuant amb un grau de compromís molt elevat amb la societat i amb els seus clients gràcies a la feina dels més de 35.000 empleats de Grup.

L'entitat ha garantit el finançament a empreses i particulars i segueix donant suport als sectors més afectats per la pandèmia.

Fins al 30 de setembre, l'entitat ha aprovat un total de 383.768 sol·licituds de moratòria dels seus clients a Espanya, amb un important descens en el tercer trimestre. Les moratòries afecten una cartera de 11.000 milions d'euros, un 5% de l'total de la cartera de crèdit de CaixaBank. Com a entitat associada a la CECA, a més de adherir-se a la moratòria hipotecària i de préstecs a l'consum plantejada pel Govern ha donat suport a la moratòria sectorial, ampliant la durada de les moratòries legals en el pagament d'aquests crèdits, i estenent-les més enllà dels col·lectius vulnerables inclosos en el Reial decret llei.

D'altra banda, des de l'inici de l'estat d'alarma i fins al 30 de setembre, CaixaBank ha concedit 51.530 milions d'euros a el sector empresarial, al marge de les línies ICO, destinats a facilitar el finançament de les grans empreses, pimes, autònoms i emprenedors, per pal·liar els efectes econòmics de la pandèmia en el teixit productiu. A més, des de l'inici de la comercialització de les línies ICO COVID-19, CaixaBank ha gestionat més de 188.000 sol·licituds de préstecs per un import total de 15.071.000 d'euros, la demanda s'ha moderat en el trimestre. El 76% de l'import desemborsat correspon a autònoms i pimes.

Des que va començar la crisi de la COVID-19, sota el lema # ContigoMásQueNunca, CaixaBank va activar un ampli paquet de mesures amb l'objectiu d'atenuar els efectes econòmics i socials i, d'aquesta manera, donar resposta a les necessitats dels col·lectius més afectats , com la bestreta de les prestacions d'atur i de suspensió temporal d'ocupació a 3,6 milions de persones; la condonació del el lloguer dels habitatges de la seva propietat a 4.800 famílies i la col·laboració amb la Fundació Bancària "la Caixa" mitjançant, entre altres iniciatives, el programa de voluntariat de CaixaBank o les activitats de la Obra Social Descentralitzada.

Escriu el teu comentari